![]() 製作人:張淯 社長|文:陳曉玫|責任編輯:陳若憐|核稿編輯:黃家音

製作人:張淯 社長|文:陳曉玫|責任編輯:陳若憐|核稿編輯:黃家音

金融科技(英語:Financial technology,簡稱FinTech),是「金融服務創新」,泛指一群企業運用科技手段使得金融服務變得更有效率,因而形成的一種經濟產業,包括前端的消費性產品、新進入者與現有玩家的競爭、甚至指區塊鏈和比特幣的創新技術等。這些金融科技公司通常在新創立時的目標就是想要瓦解眼前那些不夠科技化的大型金融企業和體系。但,即使在世界上最先進的美國,金融科技的發展仍處於早期階段,卻已造成翻天覆地的改變。

全球在金融科技的投資從2008年的9.3億美元到2014年的120億美元總共成長了12倍,到2015年上漲2,200%以上,到達220億美元,而且增長並未停歇。在2018年的前六個月,全球投資於金融科技,包括風險投資、私募股權和合併與收購都非常出色,部分原因在於兩大交易,Vantiv以129億美元收購WorldPay,以及螞蟻金服籌集140億美元風險投資資金。2018年中期的資金已經超過了2017年的金融科技資金的總額,在通過875筆交易達到了579億美元,並且快速地超越2015年的峰值。由此可知,即便你對「金融科技」不瞭解,但早已置身金融科技中,並且依賴它!

由法國凱捷管理顧問公司(凱捷)、職業社交網站領英(LinkedIn)、與非營利金融組織歐洲財務管理協會(European Financial Management Association, EFMA)公布的「2017年全球金融科技報告」(World FinTech Report 2017)中顯示,包括中國大陸、香港、新加坡、印度等全球各國正積極投入金融科技,投入領域導入大數據分析(Big Data)近90%、56%在物聯網(Internet of Things)、54.7%在區塊鏈、52.3%在自動機器人(Robotic Process Automation)、50%在應用程式介面(Application Programming Interface technologies)。

無處不在

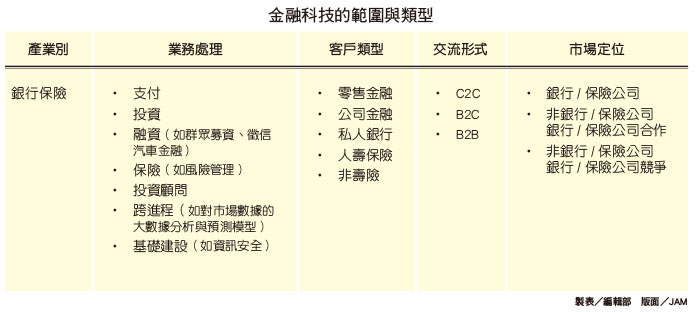

金融科技可說是一種新型金融服務的解決方案,對於業務模式、產品、流程、和應用系統的開發,具有強烈顛覆性創新的特性,業務範圍包括支付、投資、融資(如群眾募資、徵信汽車金融)、保險(如風險管理)、投資顧問、跨進程(如對市場數據的大數據分析與預測模型)、基礎建設(如資訊安全)等。

目前一般人對金融科技的使用,主要運用在「支付」上,而平臺都是我們耳熟能詳的,如:悠遊卡、一卡通、信用卡、Apple Pay、Line Pay、Wechat打款、網上投保、第三方支付(Paypal、ibon等)、行動支付(街口支付等)……等,這都屬於金融科技的一環。

這代表過去面對面的處理金融事務,在不久的的將來,九成以上的金融操作都會在科技產品上進行,人與機器可以完成一切服務。未來,數位化設備將取代人力,傳統工作將會被取代。P2P(Peer-to-Peer)這種新的金融運作模式,將透過個人對個人的方式來進行,而P2P Lending這種在網路平臺上的借貸行為,將使金錢的流動不需透過傳統的銀行機構,網路就成為交易行為的仲介。

多種樣貌

總括來說FinTech擁有三種模樣,包括行動支付、API 經濟及雲端大數據。其中行動支付有以簡訊為基礎的轉帳方式、行動裝置網路支付、行動帳單付款三種的「遠端支付」和非接觸型NFC支付等四種方式。而非接觸型NFC支付,屬於近端支付,就是將手機SIM卡結合NFC功能,透過手機來感應支付,例如Google開發的「Android Pay」就是使用NFC來支付的電子錢包平臺,同時提供指紋辨識來提高使用者安全性,特別的是Android Pay 可透過 Google Map 搜尋到附近可使用行動支付的店家,甚至打開 Google Assistant 還能用聲控直接結帳,讓使用上更加智慧,由於行動支付帶來的便利性,使它成為FinTech中最快普及的項目。

Fintech翻轉金融業之因

- 成本同質化:透過科技的共用、外包及自動化等,成本將不再是重心。

- 利潤重分配:金融機構透過新興科技的運用及合作關係的締結,轉化產業價值鏈並移轉利潤來源。

- 消費者經驗控制權:觸及消費者的金融服務提供者因掌握消費者資訊將享有策略優勢;設計或提供金融商品者須達到高度規模經濟或高度聚焦。

- 整合平臺興起:金融機構將會將銷售管道移轉至整合性產品銷售平臺,以有效跨區域提供服務或交易。

- 提升數據資料應用價值:金融服務業者逐漸使用資料蒐集及應用策略。

- 人工智慧拓展擬真人力:人工智慧等新興科技將劇烈改變金融業的勞動力。

- 延攬關鍵技術能量:各種規模的金融服務業將更加倚賴大型科技公司的技術能量。

區域型金融服務:因應世界各地監理要點及客戶需求而發展在地化金融服務將成主流。

API就是Application Programming Interface,也就是應用程式介面,能讓第三方透過API來達成系統上的溝通,由於雲端大資料庫出現,當數據被規模性使用,API的串接就更顯價值,而使用裝置也從PC走向行動,許多和生活相關的操作都是透過API完成,比如透過網路來執行的訂票系統,Google、亞馬遜等公司每天透過API處理的交易高達數十億筆,雲端優勢也能分享給無法自行開發的小企業,成本也相對比較低,B2D(開發商)的交易方式在API經濟中越來越常見,金融業也漸漸跟上開放API的腳步。

而雲端大數據不必再等顧客上門,更能幫助金融業者主動出擊,不少歐美金融機構就採用 Google Cloud Platform 雲端金融解決方案,成功轉型成為富有競爭力的Fintech企業,例如:前身是mCash的挪威公司Auka,2016年時在歐洲、中東、和非洲新興市場中崛起,成為成長最快速的FinTech公司。另外,雲端運算未來更是大有可為,因為透過機器人理財將能更精準的運算交易,提供使用者更多詳細的金融資訊,進而得出更聰明的選擇,而且理財機器人更理性與客觀也不會疲勞,更不會發生人性的貪婪和詐欺。

危機轉機

雖然,這樣的金流固然快速方便,但同時也衍生許多的疑慮,首先需要考慮的就是法律層面的問題,在網路平臺上的交易是否有法可管?金流的提取與支付是否有所保障?這些風險都是使用者必須考量的,同時若網路平臺的資安品質不良也將可能會帶來犯罪的問題。Fintech成功的前提,是一切金流的過程是否安全,這些客戶使用者的資訊全都立足於雲端之上,雲端能否提供安全穩定的儲存空間十分重要。

由於金融業一般都被認為是很容易被軟體摧毀的行業,主要原因在於金融服務和出版業一樣,提供的服務內容是建構在電腦的位元上,而不是由實在的事務所構成的。雖然到目前為止,金融業仍然受到嚴格監管的行業,也平安度過網際網路泡沫的風暴,也沒遭到重大的動盪,但現今這波創業的風潮正快速地崩解那些全球性銀行。

然而,越來越嚴格的銀行保密和洗錢防制的法規遵循要求,的確對於金融科技公司造成一定的威脅。比如日前浩浩蕩蕩準備大張旗鼓IPO的螞蟻集團,在中國官方的大力壓抑之下鍛羽而歸,姑且不論背後是否有陰謀論,但,這些擁有高科技的FinTech公司,的確讓各國的監管機構不得不忌憚!

強化資安

由於歐美、中國大陸,與非洲等國因各自不同的金融環境,對金融科技的發展採取了不同的監理定位,而臺灣的金融科技發展又有自己的路線,一方面信用卡的使用已經相當普及,對於行動支付的需求不強烈;另一方面,金融科技相當仰賴資料分析,臺灣在數據方面的整合共享還有很長的路要走。因此,現有銀行的態度就十分保留,對普惠金融的實現形成障礙。臺灣現階段金融科技發展的重點,在於妥善運用監理沙盒,打造公平開放的競爭環境;因此,監理科技是值得監管者與業者投入開發的新FinTech領域。

以保險業來說,機遇與挑戰並存,當傳統遇到創新,就必須審慎面對。科技化的浪潮是保險業不得不面對的問題,以臺灣產險熱賣300萬張的防疫保單為例,若產險公司能即時採影像辨識或平板投保等技術,300萬張保單早就核保完畢;但資訊安全、技術與人員專業推動能力不足、愈來愈多競爭對手,像是科技業或其他國家銷售,甚至看不見的非實體對手、外來的系統開發商無法永續經營的後續維護、資料開放會導致客戶流失、非真人入侵或詐保等風險,都在在考驗著保險公司該如何穩健地走下一步。

從傳統金融走向Fintech,銀行、電商或是電信產業,重視的除了效率外,更在意的無非是安全問題,因為即使再便利,若資金資訊被駭客攻擊,那造成的影響將無法設想,因此金融科技環境十分需要建立且重視資安文化,所幸稱霸全球的Google,安全一直是他們奉為圭臬的最高原則,將近二十年來,從 Gmail、Google Docs等G Suite的服務,到現在的Google Cloud Platform,Google 的安全小組一直為使用者提供最高規格的安全性。

金融監理沙盒

在一個風險規模可控的環境下,針對金融相關業務、或遊走在法規模糊地帶的新創業者,在主管機關監理之下的一個實驗場所,讓業者盡情測試創新的產品、服務乃至於商業模式,並暫時享有法規的豁免與指導,並與監管者高度互動、密切協作,共同解決在測試過程中所發現或產生的監理與法制面議題。

借力使力

金融科技的應用範圍還不只這樣,像加密貨幣(比特幣等)就是金融科技的先驅。而技術上,除了網際網路、資訊安全等,另有人工智慧及區塊練技術運用作為基礎,這都是各大企業爭相角逐的重要戰場(如臉書、Apple、Google、軟體銀行等),許多先進國家也已設立相關政策,以保證金融科技在安全上沒有瑕疵。

據調查臺灣有31.4%的人平均月收入不到3萬、28.2%的人平均月收入不到5萬,投資理財成為小資族最後擺脫命運的最後方式。而金融科技的興起,將讓更多人能透過Fintech來致富,投資不再只是有錢人的權益。因為使用金融科技投資,將有以下四大優點:

更低的資金門檻:小資金也能靠金融科技平臺,投資富人的投資標的。這不僅使投資標的更多元、且風險更低,避免雞蛋都放在同一個籃子,而且擁有更透明且即時的投資資訊,若放在金融科技與放在一般證券商,四十年後的報酬可以相差二至十倍以上!

普惠金融(Inclusive Financing)

聯合國於2005年提出的金融服務概念,意指普羅大眾均有平等機會獲得負責任、可持續的金融服務。

金融科技能提供多元商品,避免雞蛋都放在同一個籃子,只要是安全、合法、正常營運的投資項目,你都有機會在金融科技平臺上找到,並且以小資金進場。例如想投資加密貨幣,難以在一般金融管道投資,非得透過金融科技平臺不可。金融科技把「蛋」變小,可以同時把數十顆「蛋」放在不同的籃子;即使打破了五顆,損失也不會太大。

手機會告訴你即時快訊,還有免費財務規劃,現在的行動裝置相當普及,而且有各種客製化的設定,你都可以自己設定是否要彈跳訊息來通知你。除此之外,資產配置圖是什麼情況也是一目瞭然!進而效率理財、高效投資!

P2P lending借貸又稱市場平臺借貸(marketplace lending),係指藉由群眾籌資方式,透過網路將資金提供者的資金聚集 起來,貸放給資金需求者的一種小額借貸模式。

由於金融科技為基礎的投資平臺,沒有營業員、不養員工、沒有多餘的行政作業成本,因此。你省下保管費、申購費、信託管理費、轉換手續費等,也省略昂貴的店租、裝潢、大量人事成本、業務抽傭等,因此能提供投資人更高的利息。同樣的一塊錢,同樣拿去投資,有營業據點的券商以及沒有營業據點的金融科技平臺,長期複利滾存下來,總資產可以相差二至十倍以上!

比爾‧蓋茲(Bill Gates)曾說「金融服務是必要的,但銀行卻未必!」現代型態的金融業已有數百年歷史,過去由於政府高度監管,相較於其它產業,金融業發展一直相對緩慢。然而過去十多年來因為科技的全面滲透,金融業正在經歷巨大的變革。」,現在金融科技(FinTech)正在重塑並創新金融服務模式,就等你一起體驗這一切!