![]() 製作人:張淯 社長|文:劉孟儒|圖:編輯部|責任編輯:李婉晴|核稿編輯:黃家音

製作人:張淯 社長|文:劉孟儒|圖:編輯部|責任編輯:李婉晴|核稿編輯:黃家音

過去所謂的「大到不能倒」(too big to fail)是指當一些規模極大或在產業中具有關鍵性重要地位的企業瀕臨破產時,政府不能等閒視之,甚至要不惜投入公帑相救,以避免那些企業倒閉後所掀起的巨大連鎖反應造成社會整體更嚴重的傷害。

但隨著科技的日新月異,讓世人對於所謂高科技衍生出的金融商品心生恐懼,因為就連監管單位的科技都比不上這些科技公司,為此監管單位只能對「難以識別的高科技『黑箱』、『大到不能倒』,要緊縮尺度、加強監理!」,但螞蟻集團財務非常穩健、沒有任何無法繼續經營的狀況,為何大陸官方卻要如此的嚴加控管呢?

近媒體上曾鬧得最沸沸揚揚的該算是阿里巴巴旗下的螞蟻集團和馬雲,因為在這樁全球史上金額最高的螞蟻集團IPO(首次公開募股)前夕,三大核心人物馬雲、董事長井賢棟、總裁胡曉明等相關高層遭到大陸的證監會等四個機關約談後,上海證券交易所更發聲明,以「監管環境發生變化等重大事項」為由,暫緩螞蟻科技集團上市。

金錢遊戲

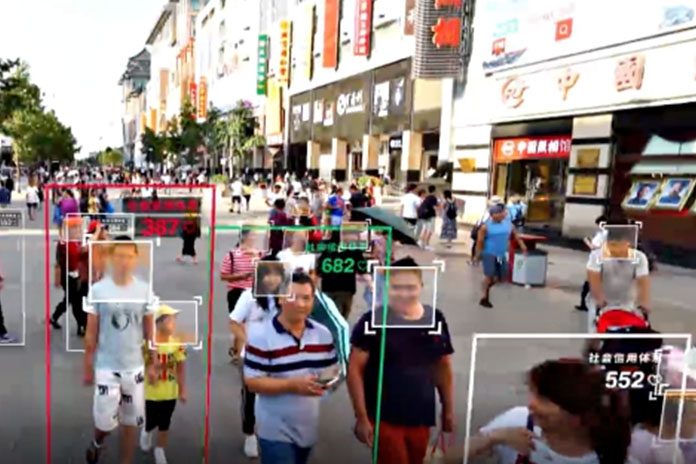

為何大陸官方如此的戒慎恐懼呢?就因為螞蟻金服是一種金融創新,不受過去金融管制,很容易放貸、非常容易進到民間,同時掌握所有人最重要的資訊,而且它大到不能倒!而且監管單位更直白的表示,他們的科技比不上這些擁有黑科技的公司。

對大陸官方來說,螞蟻金服和一般金融服務並沒有差異,他是變種的借貸機構,更有人說它根本就是地下錢莊!但,重點是由於他們的科技技術,官方已經望塵莫及,稍有不甚不但無法可管,更可能淪為洗錢的工具!

大陸官方媒體更以《螞蟻集團暫緩上市,彰顯保護投資者利益的堅定決心》為標題。表面上好像是官方是為了保護所有子民的血汗錢,但業界人士猜測,螞蟻集團暫緩上市的時間點,剛好是在《網路小貸管理暫行辦法徵求意見稿》發布後,而該法正好針對的是螞蟻踩到金融監管紅線的資產證券化商品「花唄」與「借唄」。

民與官鬥

除此之外,觀察家推測會有這場無預警的監管約談,可能肇因馬雲2020年10月24日在上海外灘金融峰會的犀利發言,馬雲說:「其實監和管是兩件事,監是看著你發展,關注你發展,管是有問題的時候才去管,但是我們現在管的能力很強,監的能力不夠,好的創新不怕監管,但是怕昨天的方式去監管。」他更表示,「巴塞爾協議比較像一個老年人俱樂部」、「中國不是金融系統性風險,中國金融基本上沒有風險,是缺乏系統的風險」,馬雲這樣的言論,重重的打了大陸監管單位的巴掌,更被視為怒犯天條,也導致IPO破天荒的延後半年才上市!

政治與經濟向來無法脫鉤,其實馬雲的螞蟻集團能夠如此壯大,很大的原因就是當初在監管上被特殊對待,如今馬雲就像拿了金箍棒的孫悟空,想要逃離如來佛的五指山(大陸的監管單位),但道高一尺魔高一丈、一山還有一山高,大陸官方怎可能坐視馬雲脫離如來佛的手掌心呢?

雖然馬雲試圖讓官方放鬆監管、拓展業務,更盼望不要用傳統的金融的方法來管理螞蟻金服這種創新的互聯網,但即便互聯網確實能使違約率降得更低,但官方以將此事當做互聯網金融創新和傳統金融監管間的互鬥,第一戰馬雲顯然已鎩羽而歸。

穩定金融

雖然馬雲對巴塞爾協議嗤之以鼻,但它真的沒有存在的必要嗎?當初全名是資本充足協定(Capital Accord)的巴塞爾協議是巴塞爾銀行監理委員會成員,是為了維持資本市場穩定、減少國際銀行間的不公平競爭、降低銀行系統信用風險和市場風險,推出的資本充足比率要求。即便在整個歷史演進的過程中,許多人都對巴塞爾協議有諸多的爭議,但不可諱言的是歷經1998年、2001年到2010年三次的修正後,巴塞爾協議已比較接近現今金融體系的需求。

起初巴塞爾協議的設立,是因為資本市場逐漸國際化,一些國際銀行接著多方的通路,規避監管單位的銀行法規或是將不同的業務遷往規範不嚴的國家,做變相的「法規套利」,再加上1980年的二次石油恐慌帶來銀行及美元的危機,使得各國覺得應有一套規範銀行的共同準則。

然而隨著黑科技的日新月異,現在的金融體系,已經不完全是錢的交易,有更多是點數、數字或是以各種形式的方式在進行著,這也就是為何大陸官方的監管單位會怕監管不了螞蟻金服的原因。也許至此,每隔十年就要修正一次的巴塞爾協議,也必須跟著科技的演進再次與時俱進了!

動搖國本

其實世界各國會這麼重視「大到不能倒」這個問題,主要是之前全球因為這些「大到不能倒」的產業出了大trouble,影響該國甚至是全球的整體經濟,因此即便動搖國本,也要救「大到不能倒」!

我們翻開歷史,回溯到2008年至2009年的全球金融危機,人們再度回想起當年的次貸危機、信用危機、華爾街金融危機、金融崩潰和金融海嘯等慘況,當時自從次級房屋信貸危機爆發後,投資者開始對抵押證券的價值失去信心,引發流動性危機,即使許多國家的央行多次向金融市場注入巨額資金,也都無法阻止這場金融危機的爆發,最後更導致多間相當大型的金融機構倒閉或被政府接管,引發經濟衰退。

其中最引人矚目的該算是2008年美國國際集團(AIG)受到金融海嘯的影響,評級被調低,導致所有銀行紛紛雨天收傘,向AIG討債導致流動資金更是捉襟見軸,為此美國聯邦儲備局宣布向AIG提供850億美元的緊急貸款,以避免公司因為資金周轉問題而倒閉,這是美國歷史上由政府收購私人公司的事件中最大宗的交易,金額僅次於事發前一星期向房利美及房貸美提出之收購行動,這也是美國當局為了避免金融機構出現骨牌式倒閉,所做的相應措施。

無法可管

而以螞蟻金融來說,背後所串連的是複雜的人聯網和金流,其複雜程度已大到無法理解的程度,更是「大到不能倒」,產生的風險,包括市場壟斷、監管套利、系統性風險等系列問題。

以螞蟻小貸來說,「花唄」的用戶量超過1億,其中50%分布在三線以下城市;螞蟻科技手上有逾3億「信用白戶」建立了數位信用記錄,展開線上實時風控。截至今年第二季,天弘基金餘額寶規模達人民幣1.22兆元,個人持有比例99.99%。理財通客戶數量突破1.5億,管理資金保有量達人民幣9,000億元。

大陸官方畏懼的是螞蟻金融不僅帶來貨幣革命,更將帶來無法預期的風險,因為螞蟻集團為申請上市首度公開的財報,顯示2019年1,206億人民幣的營收中,小額貸款、保險、理財商品等業務占比已達到56%,超越數位支付的貢獻,而螞蟻集團放貸的2.1兆人民幣中,高達98%資金是由合作銀行提供,也就是說螞蟻集團不利用自身資產負債表開展信貸業務,而且不提供擔保,由金融機構合作伙伴進行實際放款或已實現資產證券化。

這讓監管單位憂心,類似次貸危機的風險會不會產生,也就是螞蟻會不會將帳目上風險較高的資產打包後以現金的方式售出,而自己置身事外?最後呆帳全中國買單,甚至全球買單,再次引發金融海嘯?