近年來,在高度政策扶持下,中國半導體產業迅速擴張,中芯國際更被定位為中國衝刺先進製程的關鍵旗艦。然而,最新財務數據卻顯示,即便中芯國際在製程節點上取得象徵性突破,其在規模化量產、良率控制與成本結構等核心面向,與全球領先晶圓代工廠之間的差距,不僅未縮小,反而正以「獲利能力」的形式被愈來愈清楚地放大。

7 奈米能做,卻難以「算得過來」

中芯國際雖已對外宣稱具備 7 奈米(N+2)製程能力,但其技術成熟度與經濟性仍明顯落後於台積電與三星。市場普遍估計,中芯 7 奈米製程在 2024 年的良率約接近 40%;然而,業界普遍認為,至少需達到約 60% 的良率,先進製程才具備大規模量產的經濟可行性。

由於無法取得極紫外光(EUV)微影設備,中芯被迫以深紫外光(DUV)搭配多重曝光(multi-patterning)方式推進製程。這種作法必須將原本可一次完成的電路圖樣拆分為多次曝光,不僅顯著拉長製程時間,也同步提高缺陷風險與單位製造成本。更關鍵的是,在政策導向下必須優先採用國產設備,使得製程穩定度與良率控制進一步承壓。

結果是,中芯 7 奈米產線至今仍面臨良率偏低與可靠性不足的問題,產量難以穩定拉升,先進製程在經濟帳上始終「算不過來」。

技術落差,最終反映在利潤表上

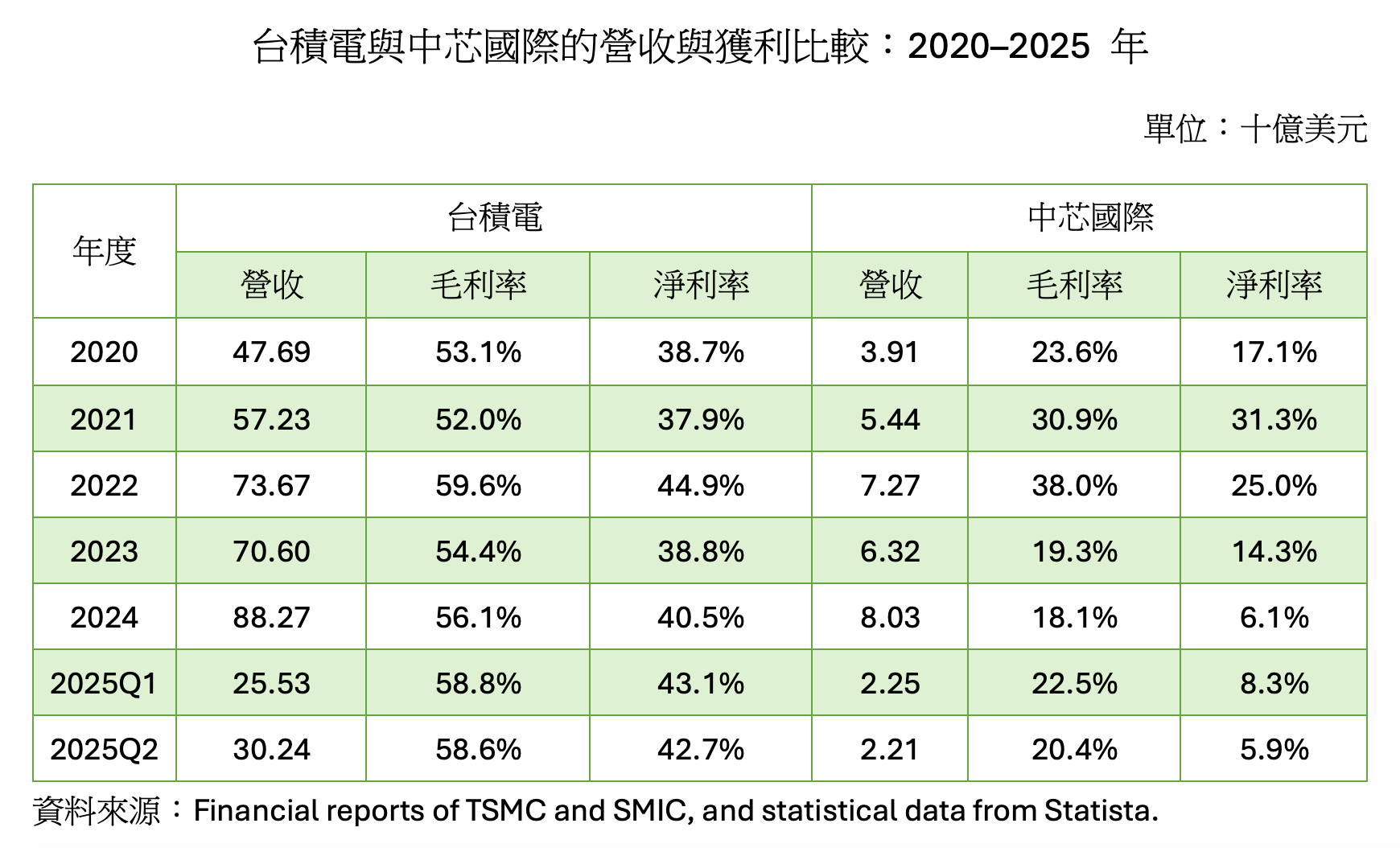

這種技術與製程能力的差距,並非抽象概念,而是直接反映在企業的獲利結構之中。根據最新財報,2024 年台積電毛利率高達 56.1%,較 2023 年再提升 1.7 個百分點,顯示其在先進製程上的效率與定價能力依然強勁。

相較之下,中芯國際 2024 年毛利率僅 18.1%,且較前一年的 19.3% 進一步下滑,凸顯即便營收創下新高,成本壓力仍持續侵蝕獲利空間。

在淨利層面,差距更為懸殊。2024 年台積電淨利率達 40.5%,而中芯國際則驟降至 6.1%,遠低於 2023 年的 14.3%。這與中芯承接華為 7 奈米晶片訂單高度相關:在良率偏低、製程高度複雜的情況下,先進製程不僅未成為利潤引擎,反而轉化為侵蝕獲利的成本黑洞。

2025 年上半年:差距不但未縮小,反而擴大

2025 年上半年數據顯示,這種分歧並未出現收斂跡象。台積電在第一、第二季毛利率分別達 58.8% 與 58.6%,淨利率穩定維持在 42% 以上,顯示其在先進製程與高階客戶上的規模優勢持續放大。

反觀中芯國際,2025 年第一季毛利率雖短暫回升至 22.5%,第二季即回落至 20.4%;淨利率則分別僅有 8.3% 與 5.9%。這樣的表現,更像是一家在高資本支出與低效率製程雙重夾擊下勉力支撐的重資產製造商,而非正邁向技術追趕成功的先進晶圓代工廠。

在 2025 年這個時間點,當台積電已準備為蘋果與輝達等客戶量產 2 奈米製程晶片、技術世代再向前推進約三個節點時,中國仍在為 7 奈米製程的經濟性與穩定性反覆拉鋸。

營收成長,掩蓋不了結構性差距

從營收規模來看,兩家公司皆呈現成長趨勢。台積電營收自 2020 年的約 477 億美元,成長至 2024 年的約 883 億美元;僅 2025 年上半年即達約 558 億美元,全年突破 1,000億美元幾成定局。其毛利率長期維持在 50% 以上,淨利率亦穩定在 40% 左右。

中芯國際的營收亦快速翻倍,從 2020 年的約 39 億美元成長至 2024 年的 約 80 億美元,2025 年上半年達約 45 億美元,全年有望超過 90 億美元。然而,其毛利率與淨利率卻從 2022 年的 38% 與 25%,一路滑落至 2024 年的 18.1% 與 6.1%,並在 2025 年第二季進一步惡化。

當一家企業的營收持續成長,卻無法有效轉化為利潤時,問題已不再只是景氣循環,而是結構本身。從中芯國際與台積電的對照來看,這場差距的本質,已不再是單純「能不能做」,而是更為現實、也更為關鍵的問題—究竟「賺不賺錢」。